Dệt May Việt Nam trước kịch bản Trung Quốc tiếp tục phá giá đồng CNY và Chiến tranh thương mại Mỹ – Trung leo thang

Lần đầu tiên kể từ khủng hoảng tài chính năm 2008, tỷ giá Nhân dân tệ (CNY) so với đô la Mỹ thủng ngưỡng 7 (Tỷ giá USD/CNY ngày 5/8/2019 là 7,03 – tức 1 USD đổi 7,03 Nhân dân tệ) ngay sau khi chiến tranh thương mại Mỹ-Trung tiếp tục leo thang với thông báo vào ngày 2/8/2019 của Tổng thống Mỹ Donald Trump về việc sẽ áp thuế nhập khẩu bổ sung 10% lên gói 300 tỷ USD hàng hóa của Trung Quốc từ 01/9/2019 và gói áp thuế này sẽ bao gồm toàn bộ hàng may mặc của Trung Quốc.

Ngay sau động thái hạ giá đồng Nhân dân tệ xuống mức thấp kỷ lục của Ngân hàng Trung ương Trung Quốc (POBC), lần đầu tiên kể từ năm 1994, Mỹ xác định Trung Quốc là quốc gia thao túng tiền tệ, đồng thời Trung Quốc đáp trả tạm ngừng mua nông sản của Mỹ, đẩy chiến tranh thương mại leo lên nấc thang mới.

Cuộc chiến không nhân nhượng

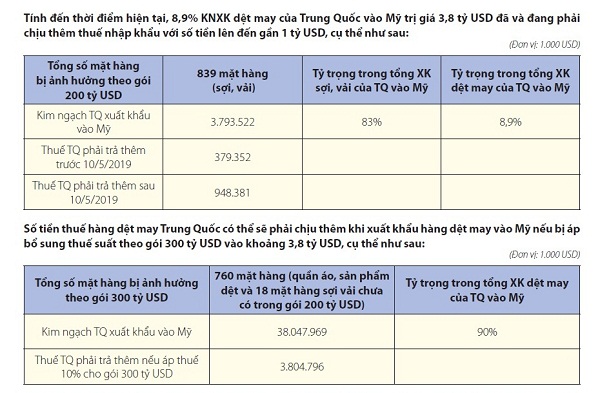

Trước đó Mỹ đã áp thuế nhập khẩu bổ sung 10% đối với các mặt hàng trong gói 200 tỷ USD hàng hóa Trung Quốc (bao gồm gần như toàn bộ sợi và vải từ Chương 50 đến Chương 60) từ 24/9/2018 và đến ngày 10/5/2019 nâng mức áp thuế nhập khẩu bổ sung cho gói này lên 25%.

Như vậy kể từ ngày 1/9 trở đi, nếu Trung Quốc không nhượng bộ và đàm phán thương mại Mỹ-Trung không cải thiện, gần như toàn bộ hàng dệt may của Trung Quốc xuất khẩu sang Mỹ (chiếm 98,9% KNXK của Trung Quốc sang Mỹ) bao gồm từ sợi, vải, hàng may mặc, sản phẩm dệt sẽ bị áp thuế nhập khẩu bổ sung từ 10% đến 25% (thuế suất MFN nhập khẩu vào Mỹ năm 2019 trung bình: (i) của mặt hàng sợi và vải là 7,5% tăng lên 32,5%; (ii) của mặt hàng may mặc là 11,05% sẽ tăng lên 21,05%) và số tiền thuế nhập khẩu hàng dệt may Trung Quốc phải chịu thêm là 4,8 tỷ USD.

Ngoài biện pháp tăng thuế nhập khẩu, Mỹ còn đưa Tập đoàn công nghệ Huawei, cùng 4 công ty công nghệ khác và 1 viện nghiên cứu của Trung Quốc vào “danh sách thực thể”, qua đó cấm các doanh nghiệp Mỹ xuất khẩu hàng công nghệ cho các đơn vị trong “danh sách thực thể” này nếu chưa có sự đồng ý của Chính phủ. Để đáp lại, Trung Quốc lập danh sách “thực thể nước ngoài không đáng tin cậy”, nhằm trả đũa “danh sách thực thể” của Mỹ. Ngoài ra, Trung Quốc cũng đe dọa cấm xuất khẩu đất hiếm sang Mỹ, trong khi Trung Quốc hiện là nhà sản xuất đất hiếm hàng đầu thế giới, chiếm 35% trữ lượng đất hiếm của thế giới và chiếm 80% lượng đất hiếm Mỹ nhập khẩu. Đây là khoáng chất có mặt trong hầu hết các sản phẩm điện tử tiêu dùng và công nghệ cao, từ điện thoại, máy vi tính, tivi màn hình phẳng cho đến xe điện và thiết bị quốc phòng.

Trong các biện pháp phi thuế quan Trung Quốc thực hiện nhằm trả đũa hoặc giảm tác động của các biện pháp Mỹ áp với Trung Quốc, phá giá CNY được coi là một trong những biện pháp Trung Quốc sử dụng để giúp hàng hóa xuất khẩu của Trung Quốc rẻ hơn tương đối so với các quốc gia cạnh tranh khác, nhằm bù đắp một phần thiệt hại do Mỹ tăng thuế nhập khẩu.

CNY giảm giá và tác động tới ngành DMVN

Việc phá giá CNY của Trung Quốc đã có tác động không nhỏ đến xuất khẩu hàng dệt may của Việt Nam, đặc biệt đối với ngành sợi đang xuất khẩu chủ yếu sang Trung Quốc. Cụ thể, nếu tỷ giá USD/CNY giảm 1%, tương đương giá sợi xuất khẩu của Việt Nam sang Trung Quốc mất 3 cent Mỹ/kg nếu tính trung bình giá sợi xuất khẩu khoảng 3 USD/kg.

Khi các mặt hàng sợi, vải của Trung Quốc xuất khẩu vào Mỹ bị áp thuế thêm 10% và sau đó là 25%, các nhà nhập khẩu sợi Trung Quốc đã ép giá sợi Việt Nam xuống một mức tương đương nhằm bù đắp cho một phần thuế phải trả.

Các mặt hàng sợi của Trung Quốc bị đánh thuế nhập khẩu bổ sung phần nào đã làm giảm tính cạnh tranh và nhu cầu từ thị trường Mỹ. Lượng sợi không xuất được vào Mỹ sẽ có thể được bán ra ở thị trường khác hoặc bán nội địa Trung Quốc, gây áp lực giảm cầu đối với các nhóm hàng này từ thị trường Việt Nam.

Trong thời gian này, các nhà xuất khẩu sợi của Việt Nam sang Trung Quốc không chỉ bị giảm giá bán, họ còn chịu thêm thiệt hại vì đồng CNY mất giá trong giai đoạn căng thẳng thương mại Mỹ – Trung leo thang.

Cụ thể, từ tháng 6/2018 đến cuối năm 2018, đồng CNY mất giá 7,8% so với USD, tỷ giá USD/CNY giảm từ 6,4 xuống còn 6,95 trong khi tỷ giá USD/ VND vẫn giữ giá. Điều này dẫn đến giá sợi của Việt Nam xuất khẩu vào Trung Quốc cao hơn rất nhiều so với trước đây. Nếu tính giá sợi xuất khẩu trung bình tháng 6/2018 khoảng 3 USD/kg, thì giá sợi cuối năm 2018 trượt theo tỷ giá đắt hơn khoảng 23 cent Mỹ. Quý 1/2019, tỷ giá USD/CNY có tăng nhẹ lên 6,75 nhưng đến đầu tháng 6/2019 lại giảm xuống 6,9 USD/CNY. Nếu doanh nghiệp xuất khẩu sợi sang Trung Quốc ký hợp đồng theo CNY thì ngoài việc giá bán bị ép giảm theo thị trường còn bị thiệt hại do đồng CNY mất giá.

Đồng tiền của các quốc gia cạnh tranh thị phần xuất khẩu sợi với Việt Nam như Ấn Độ, Pakistan cũng mất giá. Tính từ đầu năm 2018 đến hết tháng 6/2019, đồng Rupee của Ấn Độ giảm 8,62%, đồng Rupee Pakistan giảm 14,4%, đồng Lira giảm 38,27%. Vì vậy, giá sợi xuất khẩu của các nước này lại càng cạnh tranh hơn so với Việt Nam.

Nếu tính từ thời điểm tháng 7/2018 Mỹ lần đầu áp thuế nhập khẩu bổ sung lên 34 tỷ USD hàng hóa Trung Quốc đến nay, CNY đã giảm 8,8% (từ 1 USD đổi 6,46 CNY lên 1 USD đổi 7,03 CNY thời điểm hiện tại). Nếu so với thời điểm CNY cao nhất năm 2018 (26/3/2018 ở mức 6,25) thì đến thời điểm hiện tại CNY mất giá tới 12,5%.

Như vậy nếu Mỹ áp thuế 10% gói 300 tỷ USD từ 01/9/2019 và có thể tiếp tục nâng từ 10% lên 25% theo tuyên bố của Tổng thống Mỹ thì dự báo CNY sẽ tiếp tục giảm giá từ nay đến cuối năm và doanh nghiệp xuất khẩu sợi đi Trung Quốc thực sự sẽ chịu áp lực lớn.

Ngoài tác động tiêu cực đến ngành sợi, đồng CNY giảm giá cũng tác động tích cực đối với doanh nghiệp nhập khẩu máy móc, nguyên phụ liệu, ví dụ như nhập khẩu vải từ Trung Quốc với giá thấp hơn. Tuy nhiên cũng cần tính tới kịch bản Trung Quốc đánh thuế xuất khẩu vải để các quốc gia nhập khẩu vải Trung Quốc làm hàng may mặc xuất khẩu đi Mỹ cũng phải nâng giá bán, không cạnh tranh hơn hàng Trung Quốc và khi đó giá bán hàng may mặc vào thị trường Mỹ sẽ nâng lên mặt bằng giá mới và sức cầu của người tiêu dùng Mỹ đối với hàng may mặc khi đó chắc chắn sẽ giảm, không còn duy trì được mức quanh 100 tỷ USD như 5 năm gần đây.

Cuộc chiến thương mại Mỹ – Trung sẽ kéo dài bao lâu?

Theo các chuyên gia nhận định, biện pháp tăng thuế nhập khẩu hàng hóa chỉ là một trong những công cụ để Mỹ kìm hãm sự phát triển của Trung Quốc và các chiến lược nước này đặt ra như “Made in China 2025”. Cuộc xung đột bắt nguồn từ mâu thuẫn về địa chính trị nhiều hơn là cuộc chiến thương mại đơn thuần, do đó rất khó để dự báo cuộc chiến thương mại Mỹ – Trung sẽ kéo dài bao lâu và khi nào sẽ kết thúc.

Cũng có ý kiến cho rằng, Mỹ đang lặp lại cuộc chiến thương mại với Nhật Bản những năm 80 của thế kỷ trước khi thâm hụt thương mại với Nhật Bản chiếm 42%; thâm hụt thương mại của Mỹ và Trung Quốc hiện nay cũng đang chiếm 48% thâm hụt thương mại của Mỹ với thế giới. Dẫn đầu cuộc chiến thương mại với Nhật Bản cũng chính là ông Robert Lighthizer, khi đó là vị Phó đại diện thương mại Mỹ trẻ tuổi và nay là Trưởng đại diện thương mại Mỹ (USTR) – người dẫn đầu đoàn đàm phán cấp cao của Mỹ với Trung Quốc. Tuy nhiên, theo nhà nghiên cứu Zhang Monan thuộc Trung tâm Trao đổi Kinh tế Quốc tế nhận định, cuộc đối đầu Mỹ – Trung Quốc phức tạp và nghiêm trọng hơn nhiều so với xung đột Mỹ – Nhật Bản, do đó cuộc chiến sẽ không sớm hạ nhiệt.

Với những biện pháp gần đây của Mỹ như cấm các doanh nghiệp Mỹ xuất khẩu hàng công nghệ cho các công ty Trung Quốc nằm trong “danh sách thực thể”, trong đó có Tập đoàn công nghệ Huawei, cho thấy cuộc chiến đang chuyển hướng sang chiến trường chính là lĩnh vực công nghệ. Mỹ cũng đang lôi kéo các đồng minh phương Tây, bắt tay dựng “bức tường sắt về công nghệ” để bảo vệ các bí quyết công nghệ của họ và ngăn cản Trung Quốc tiếp cận công nghệ của Mỹ và phương Tây.

“Mỹ sẽ tăng cường ngăn chặn Trung Quốc và xung đột công nghệ sẽ không giảm nhiệt kể cả khi hai nước đạt một thỏa thuận giảm căng thẳng thương mại và lịch sử cho thấy, công nghệ cao có ý nghĩa rất quan trọng đối với chiến lược an ninh quốc gia chứ không chỉ là vấn đề thị phần”, chuyên gia Zhang dự báo và nhận định.

Tuy nhiên, hai nền kinh tế lớn nhất thế giới có ràng buộc lẫn nhau bởi khối lợi ích kinh tế khổng lồ và đan xen lẫn nhau có giá trị lên tới hơn 2.000 tỷ USD – một hiện tượng được gọi là “Chimerica” (viết tắt tiếng Anh kết hợp giữa China và America). Khối ràng buộc “Chimerica” bao gồm tổng thương mại hai chiều hằng năm trị giá khoảng 650 tỷ USD, hơn 1.000 tỷ USD đầu tư của Trung Quốc vào Trái phiếu Chính phủ Mỹ và hàng trăm tỷ USD đầu tư hai chiều vào nền kinh tế của nhau.

Do đó, bất kỳ sự tổn thương nào của 1 trong 2 nền kinh tế này đều ảnh hưởng tới nền kinh tế còn lại. Vì vậy, nhà lãnh đạo hai nước sẽ đều có những bước đi, tính toán để đạt được mục đích của mình. Không ai biết trước được cuộc xung đột này sẽ kéo dài bao lâu và do đó, nền kinh tế thế giới sẽ đặt trong trạng thái thay đổi liên tục, diễn biến hết sức khó lường, tạo ra tâm lý bất ổn trong giới kinh doanh.

Đặc biệt các diễn biến leo thang mới đây khi Trung Quốc hạ giá Nhân dân tệ xuống mức thấp kỷ lục 10 năm, đồng thời dừng mua nông sản Mỹ trước đe dọa tiếp tục áp thuế của Mỹ từ 1/9 càng làm hy vọng thỏa thuận thương mại giữa hai nền kinh tế lớn nhất thế giới trở nên xa vời, ít nhất từ nay đến bầu cử Tổng thống Mỹ vào tháng 11 năm 2020 sẽ khó có bất kỳ một thỏa thuận thương mại Mỹ-Trung nào.

DMVN cần làm gì?

Cần nhìn nhận rằng, các diễn biến trên thị trường đến thời điểm hiện tại mới chỉ do yếu tố tâm lý, chưa có sự dịch chuyển sản xuất rõ ràng từ Trung Quốc sang Việt Nam. Việc quyết định dịch chuyển đầu tư còn phụ thuộc nhiều yếu tố và cần thêm thời gian, đặc biệt trong bối cảnh Việt Nam cũng đang trong “tầm ngắm” áp thuế của Mỹ nếu có sự dịch chuyển diễn ra.

Đến thời điểm hiện tại, Mỹ chưa áp thuế gói 300 tỷ USD đối với hàng hóa Trung Quốc (hàng may mặc Trung Quốc chưa bị tăng thuế). Từ nay đến 01/9, nếu Trung Quốc nhượng bộ trong đàm phán thương mại, cũng có thể Mỹ sẽ rút lại việc tăng thuế cho gói 300 tỷ USD nói trên. Tính đến thời điểm hiện tại mới chỉ có 3,8 tỷ USD sợi, vải của Trung Quốc xuất khẩu sang Mỹ bị nâng thuế nhập khẩu từ 10% lên 25% từ 10/5/2019, do đó về cơ bản chưa xuất hiện thay đổi lớn về nhu cầu nhập khẩu hàng may mặc trên thị trường Mỹ. Tuy nhiên, các quyết định của Tổng thống Mỹ đều được đưa ra hết sức bất ngờ, khó đoán định.

Vì vậy, trong những tháng cuối năm 2019, doanh nghiệp dệt may cần bám sát diễn biến thị trường, bám sát khách hàng để có giải pháp ứng phó kịp thời./.

Đón đọc Tạp chí Dệt May & Thời trang Việt Nam số tháng 8/2019 tại đây!

Theo VTGF